Госпошлина за вступление в наследство

Вступление в наследство любого состава и независимо от основания происходит путём получения свидетельства о праве на него в нотариальной конторе.

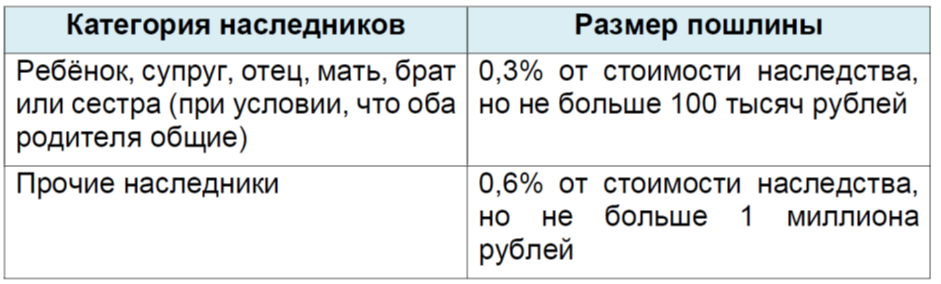

За услуги нотариуса нужно заплатить пошлину. Она гораздо меньше НДФЛ и составляет (ст. 333.24 НК РФ):

Стоимость наследства определяется на дату смерти наследодателя.

Дополнительно оплачиваются так называемые услуги правового и технического характера (УПТХ) за оформление документов, расценки на которые ежегодно устанавливаются нотариальной палатой каждого региона. Сколько стоят такие услуги в Москве – можно узнать на сайте столичного нотариата.

В отдельных случаях Налоговый кодекс освобождает преемников от уплаты госпошлины при вступлении в наследство. Вот распространённые ситуации, когда пошлину платить не надо:

-

принятие в наследство жилья, в котором наследник жил и продолжает жить после смерти наследодателя;

-

наследство составляют деньги на счёте или вкладе, страховые и другие денежные выплаты, предназначавшиеся наследодателю;

-

наследнику не исполнилось 18 лет или он находится под опекой из-за психических расстройств;

-

наследство принадлежало человеку, погибшему при выполнении государственных или общественных задач, спасении жизни, охране правопорядка и государственной собственности либо подвергавшемуся репрессиям политического характера.

А если наследник – инвалид 1 или 2 группы либо инвалид с детства, с него взимается пошлина вдвое меньше стандартного размера.

Кроме того, есть категории граждан, которые в принципе освобождены от уплаты госпошлин, в том числе:

-

Герои Советского Союза и Российской Федерации, полные кавалеры ордена Славы;

-

ветераны, инвалиды и бывшие военнопленные Великой Отечественной войны.

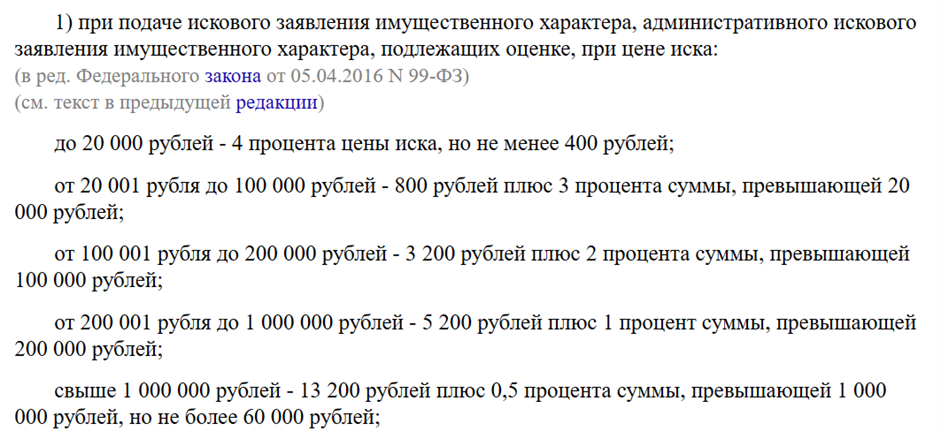

Но если между претендентами на наследство возникнут разногласия о правах на имущество, требующие вмешательства суда, истцом выплачивается более существенная судебная пошлина. Она зависит от цены иска, то есть стоимости спорного наследства, и рассчитывается по правилам, описанным в ст. 333.19 НК РФ:

Правда, в случае победы истца в судебной тяжбе он вправе взыскать затраты на пошлину с ответчика.

Однако описанными платежами расходы на вступление в наследство могут не ограничиться: дополнительные правила действуют в отношении отдельных видов наследства.

Налог от продажи имущества

Если наследник решит продать имущество усопшего после вступления в наследство, ему придётся заплатить налог по ставке 13% от вырученных при продаже средств (когда наследник является налоговым резидентом, иначе – 30%).

Уплаты налога можно избежать, если:

-

владеть имуществом не меньше минимального положенного по закону срока, который для разных объектов составляет 3 или 5 лет;

-

по документам расходы наследодателя на приобретение имущества были равны или выше продажной цены.

Кроме того, можно уменьшить размер платежа за счёт фиксированных налоговых вычетов.

Наследование авторских прав

В упомянутой статье 217 НК РФ сделано одно исключение: правопреемникам придётся заплатить налог на доход физлиц с принятых по наследству сумм вознаграждения за использование:

-

созданных наследодателем произведений искусства и литературы,

-

сделанных им научных открытий,

-

запатентованных усопшим изобретений, промышленных образцов и полезных моделей.

Ставка налога для налогового резидента также составляет 13% от сумм вознаграждения. При этом ещё в 2011 году Минфин опубликовал письмо, которым допустил возможность уменьшения налога за счёт вычета из сумм вознаграждений понесённых наследником расходов, например, комиссий авторскому обществу.

Наследование долей в бизнесе

Если при вступлении в наследство человек получает от усопшего акции в АО, он становится участником такого акционерного общества. Не всё так однозначно, если наследодателю принадлежала доля в ООО. Уставом общества может быть ограничено включение наследника в состав его участников: вообще запрещено или разрешено только с согласия всех остальных участников.

Если наследника не принимают в ООО, ему уплачивается стоимость доли усопшего или передаётся сопоставимое по ценности имущество. Возникает вопрос: нужно ли платить налог с суммы такой компенсации?

Долгое время в судебной практике и разъяснениях Минфина (пример – по ссылке) действовал подход, согласно которому такой доход получен уже не в порядке наследования, поэтому с него нужно заплатить налог.

- Однако в 2021 году Верховный суд вынес неожиданное и, как представляется, справедливое решение по жалобе наследника доли в ООО, получившего компенсацию её стоимости. ВС отметил, что наследник получил доход исключительно в связи с наследованием доли и сам решения о распоряжении ею не принимал. В результате гражданин был освобождён от уплаты налога.

Но это новая тенденция, как будет складываться дальнейшая практика, прогнозировать сложно. Поэтому в подобных ситуациях наследникам рекомендуется быть осторожными и действовать с помощью юристов.

- И в любом случае при продаже доли в ООО после включения наследника в состав участников полученная прибыль облагается НДФЛ. Однако размер налога можно уменьшить, если вычесть из суммы продажи документально подтверждённые расходы наследодателя на приобретение доли.

Наследование по завещанию

Как уже было отмечено, от налога на доходы наследники освобождены при получении имущества усопшего как в порядке законной очерёдности, так и по завещанию.

Но воля наследодателя в завещании может быть выражена более затейливым способом, чем просто передача наследственной массы выбранным лицам:

Завещательный отказ. Это ситуация, когда завещатель поручает наследнику выполнить за счёт наследства какое-то имущественное обязательство перед третьим лицом – так называемым отказополучателем: например, выделить комнату в квартире дальнему родственнику или оплатить обучение маленького племянника.

В данном случае наследник – лишь проводник воли наследодателя, а конечным приобретателем является отказополучатель. Практики по налоговым обязательствам такого лица мало, поскольку завещания в России не очень распространены. Тем не менее, логичным видится, что отказополучатель получает доход в результате наследования, так что тоже не должен платить подоходный налог, хотя можно встретить иные мнения.

Завещательное возложение – это значит, что завещатель поручает наследнику выполнить определённые действия: например, отдать часть денег на строительство школы или заботиться о его домашнем животном.

В данном случае – по аналогии с завещательным отказом – конечный получатель имущества приобретает его в результате наследования, так что попадает под правило об освобождении от налога.

Наследственный договор – это похожий на завещание способ изъявления воли наследодателя. Ещё при жизни он вправе заключить с потенциальными наследниками такой договор, в котором обусловить вступление в наследство определёнными событиями и обязательствами. От НДФЛ получатели наследства по договору также освобождены.

Наследственный фонд – некоммерческая организация, которая в соответствии с условиями завещания учреждается нотариусом после смерти наследодателя для управления его имуществом в интересах выгодоприобретателей.

Сама такая организация от выплаты налога освобождена. Однако выплачиваемые выгодоприобретателям доходы от её деятельности – это уже поступления, которые облагаются налогом, если только не попадают под действие других льгот: например, идут на оплату обучения выгодоприобретателя.

Другие налоги

После того как гражданин вступит в наследство, он как собственник становится плательщиком имущественных налогов на него:

-

транспортного налога – с даты регистрации авто на нового хозяина;

-

земельного и налога на имущество в отношении недвижимости – с даты смерти прежнего владельца.

Кроме того, придётся наследнику оплатить и некоторые задолженности по налогам наследодателя. Когда это возможно – рассказываем в отдельной статье.

Подводим итог

Принятие наследства всегда сопряжено с определёнными затратами, как минимум оплатой нотариальной пошлины. Однако ей дело может не ограничиться, кроме того, по наследству переходит не только имущество, но и долги усопшего. Поэтому перед принятием решения о вступлении в наследство важно сделать правильную оценку наследственной массы, а для полной безопасности стоит привлечь для её проведения грамотного юриста по наследственным делам.